Plus d’un mois après le début du conflit, et sans fin en vue, l’invasion russe de l’Ukraine pose déjà de sérieux problèmes à l’économie mondiale. En termes de dynamique du marché du pétrole et du gaz bien sûr, mais aussi d’approvisionnement – vital pour certains pays – en blé et autres céréales. Et la résurgence du Covid-19 en Chine ne peut qu’ajouter aux pressions inflationnistes, en arrêtant, partiellement, l’usine mondiale des biens de consommation. Pire, un scénario de stagflation n’est plus à exclure. Pour les marchés boursiers, cependant, le moment de vérité ne viendra que lorsque, ou si, les taux d’intérêt remonteront brusquement.

Bien que l’UE n’ait pas formellement décidé de sanctionner le pétrole russe, certaines compagnies européennes refuseraient d’accueillir des cargaisons en provenance de ce pays, pour des raisons d’image. La Russie doit donc rediriger ses cargaisons de pétrole brut et de produits pétroliers vers des pays encore disposés à les accepter, comme l’Inde. Ainsi, les distances commerciales s’allongent considérablement, au profit des compagnies maritimes qui bénéficient de taux de fret élevés, mais au détriment des consommateurs qui doivent payer des prix plus élevés. Dans l’agriculture, le problème est encore plus grave. En ce moment, avec l’Ukraine sous les bombardements, les navires sont presque incapables de transporter les céréales des ports de la mer Noire vers l’Afrique du Nord et le Moyen-Orient. Ceci, sans compter que la mer Noire devient de plus en plus dangereuse à naviguer à cause des mines à la dérive. À moyen terme, si la saison des semailles en Ukraine ne peut se dérouler normalement à cause de la guerre, les futures récoltes de céréales manqueront. L’Ukraine étant l’un des principaux exportateurs mondiaux de céréales, cela laisse présager une pénurie, voire une famine, une fois les stocks existants épuisés. Et le printemps arabe au début des années 2010 a montré comment des populations affamées peuvent agir…

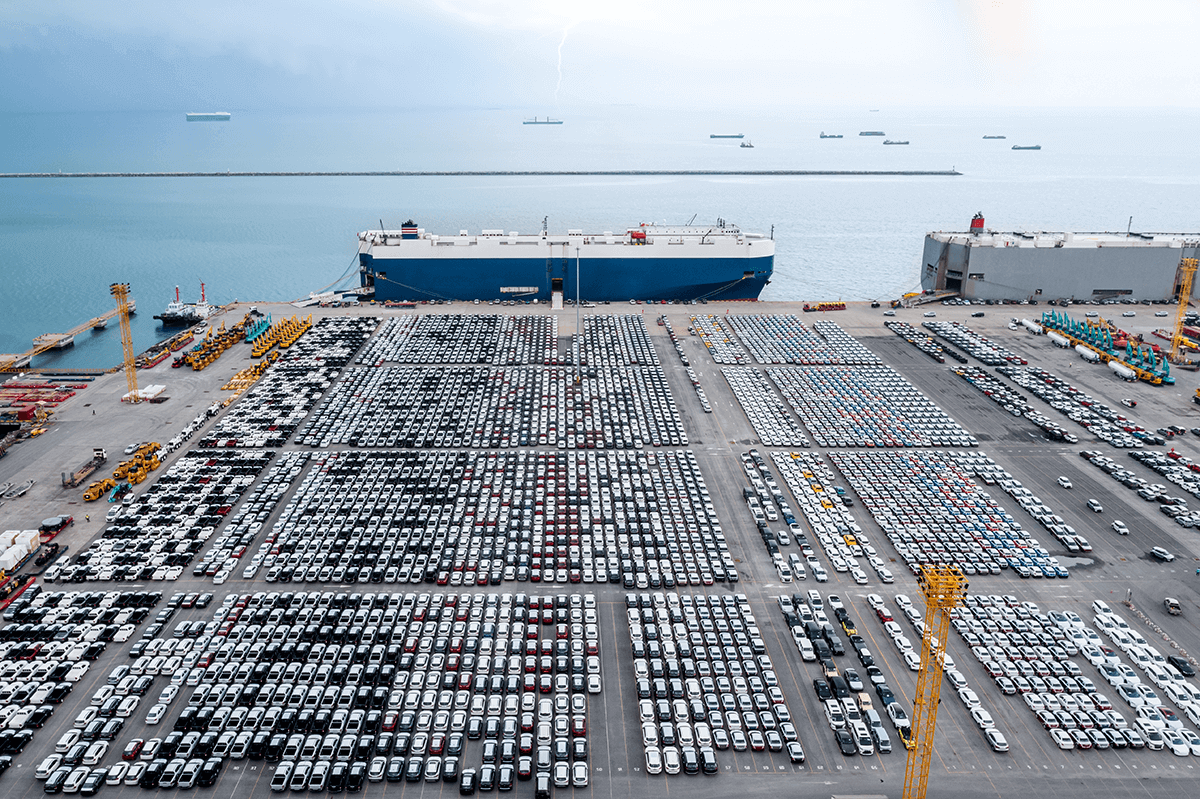

Pendant ce temps, en Chine, la pandémie de Covid-19 prend une mauvaise tournure, avec le variant Omicron qui se propage rapidement. La situation est assez dramatique à Hong Kong, et le devient aussi à Shanghai où un verrouillage d’une semaine de la moitié de la ville a été imposé – qui sera bientôt étendu à toute la ville. Le trafic en provenance de ces deux grands ports à conteneurs chinois risque d’être à nouveau sévèrement touché. Si les autorités chinoises perdent le contrôle de la situation sanitaire, le reste du monde aura un sérieux problème d’approvisionnement pour tous les produits « made in China ».

La conjonction de la guerre en Ukraine et de la résurgence du Covid-19 en Chine indique que les pressions à la hausse sur les prix sont là pour rester. Les investisseurs en sont désormais généralement conscients, même si nous estimons que les prévisions d’inflation consensuelles restent trop optimistes, dans la mesure où elles négligent la possibilité d’un enclenchement d’une spirale salaires-prix. De plus, les banques centrales semblent n’avoir aucune idée de la manière de faire face à une telle perspective, ce qui signifie qu’elles risquent de maintenir les taux d’intérêt à un niveau bas pendant trop longtemps.

Jusqu’à présent, nous n’avons jamais utilisé le mot « stagflation ». Malheureusement, il semble bien que c’est vers cela que nous nous dirigeons, avec une inflation élevée pour plus longtemps et une croissance économique qui va subir un sérieux coup de frein au cours des prochains trimestres – à moins bien sûr d’une résolution rapide du conflit Russie-Ukraine.

Une récession en Europe, et peut-être aussi aux États-Unis (bien que leur économie semble moins vulnérable), pèserait à son tour sur les bénéfices des entreprises. Selon nous, ce risque n’a pas été pris en compte par les marchés d’actions, même si les multiples d’évaluation sont désormais loin de leurs sommets.

Depuis le début de la guerre, les investisseurs ont réagi comme ils l’ont fait pendant la pandémie de Covid-19 : ils ont acheté les creux du marché.

Cela n’a rien d’étonnant si l’on considère qu’une bonne partie des investisseurs privés d’aujourd’hui ont moins de 30 ans, ce qui signifie qu’ils n’ont aucune expérience des difficultés que peuvent rencontrer les marchés boursiers et de la durée des périodes de baisse. Il faut remonter aux années 1970 pour voir les dégâts causés par la stagflation. Et les krachs boursiers les plus récents datent de 2000 (bulle Internet) et de 2008 (grande crise financière) : des périodes où les moins de 30 ans d’aujourd’hui n’étaient pas encore actifs.

Cela dit, notre point de vue n’est pas que les marchés boursiers sont sur le point de s’effondrer. En effet, nous pensons que la tendance à la hausse va se poursuivre pendant un certain temps, ne serait-ce qu’en raison du manque d’alternatives aux actions. Toute nouvelle positive en provenance d’Ukraine sera également célébrée par les investisseurs.

Ce qui nous amènera – éventuellement – à reconsidérer notre positionnement sur les actions, c’est si l’inflation devient totalement incontrôlable, si ses effets secondaires (par exemple sur les salaires) ne sont pas gérés efficacement. Car, à ce moment-là, les banques centrales pourraient avoir leur « moment Volcker », en décidant brusquement de relever fortement les taux. Ce qui déclencherait alors ce qu’on appelle le « big shift », un mouvement généralisé de sortie des actions au profit des obligations.

Pour l’instant, si nous avions un conseil à donner sur le front des actions (au-delà de l’ajustement de l’exposition hors d’Europe vers les marchés américains et japonais moins vulnérables), ce serait d’abandonner l’approche « acheter en cas de baisse » et d’adopter plutôt une stratégie « vendre en cas de hausse ». Et de conserver, dans l’intervalle, une certaine protection avec des options.