Il n’est pas facile d’assembler les pièces du puzzle économique et financier d’aujourd’hui. Quel est l’état réel de l’économie chinoise ? Comment la situation géopolitique évoluera-t-elle au Moyen-Orient et en Ukraine ? Quels seront les résultats de l’élection présidentielle américaine ? Pourquoi les marchés obligataires et les marchés d’actions se sont-ils si nettement déconnectés depuis la mi-janvier ? Et alors que l’appétit pour le risque semble à nouveau fort (comme en témoignent les « bulles » de l’IA et du bitcoin), comment se fait-il que l’or – la valeur refuge par excellence – se négocie également à des sommets historiques ?

Notre point de vue sur la Chine est un peu plus optimiste que le consensus général. Il ne fait aucun doute que les nouvelles en provenance du pays sont négatives depuis de nombreux trimestres, en particulier en ce qui concerne le secteur immobilier. Cela dit, nous trouvons intrigante la très forte augmentation des importations chinoises de minerai de fer et de charbon (en provenance du Brésil et de l’Australie respectivement) enregistrée le mois dernier. Étant donné que les importations de matières premières sont toujours le point de départ d’une expansion économique plus rapide, nous considérons que l’objectif de croissance du PIB de 5 % pour 2024 récemment avancé par les autorités chinoises est tout à fait réalisable. Nous tenons également à souligner que, bien que « faible » d’un point de vue historique, un tel taux d’expansion reste impressionnant au regard de la taille actuelle de l’économie chinoise.

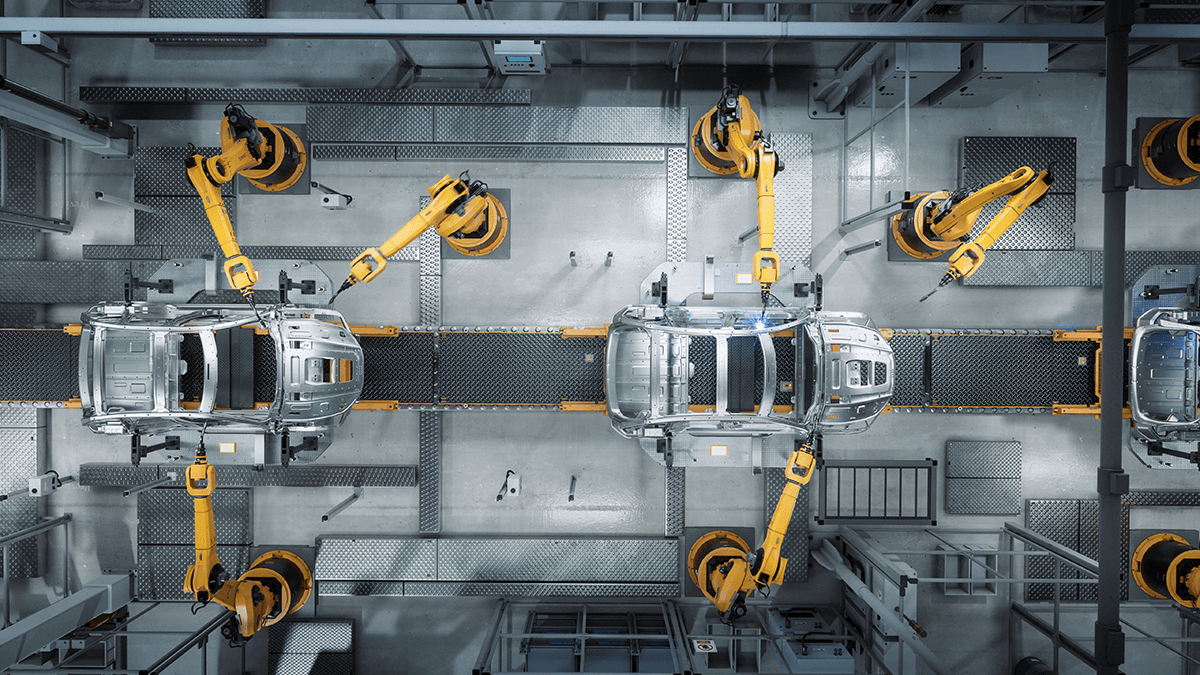

Dans quelle mesure une Chine plus forte donnera-t-elle un coup de pouce aux économies occidentales ? Cela dépendra bien sûr de ce que les usines chinoises feront de l’acier supplémentaire rendu disponible par l’augmentation des importations de minerai de fer. Cela dépendra également de la manière dont les autorités américaines et européennes réagiront à la poussée chinoise sur les marchés des véhicules électriques et des turbines éoliennes, entre autres. Nous serions toutefois surpris de voir se répéter le scénario des panneaux solaires, où l’Europe a effectivement perdu le marché au profit de la Chine, l’industrie des éoliennes étant actuellement menacée de la même manière. Les constructeurs automobiles sont très importants pour l’Allemagne, la France et l’Italie, les trois plus grandes économies de l’UE. Il est donc probable que les autorités européennes mettent en œuvre un programme de subventions, à l’instar des États-Unis, pour soutenir le secteur automobile européen face à la concurrence chinoise, éventuellement combiné à des taxes à l’importation (plus élevées). Cela signifie que la reprise de la croissance chinoise pourrait s’avérer moins axée sur les exportations que par le passé, sauf en Extrême-Orient. Les investissements dans les actions chinoises – actuellement très bon marché – devraient donc plutôt se concentrer sur les opportunités de l’économie domestique.

Aux Etats-Unis, les primaires battent leur plein et donnent clairement lieu à un « remake » du duel Biden-Trump de 2020 – même si une grande partie de la population préférerait sans doute avoir à choisir entre des protagonistes différents (et plus jeunes). À moins que la Cour suprême ne le déclare inéligible, ce qui est hautement improbable compte tenu de la prépondérance des juges nommés par les républicains, il y a de fortes chances que Donald Trump revienne à la Maison-Blanche à la fin de l’année. Ce qui pourrait avoir des conséquences majeures sur les conflits Israël/Hamas et Russie/Ukraine. Jusqu’à présent, les marchés financiers ont exprimé très peu d’inquiétude, mais cela pourrait soudainement changer.

Dans l’UE aussi, 2024 est une année électorale, et un glissement vers la droite est tout à fait envisageable. À en juger par la récente déclaration d’Anvers pour un pacte industriel européen, signée par plus de 600 entreprises et organisations représentant 20 secteurs d’activité et employant 7,8 millions de travailleurs, un tel résultat électoral pourrait ouvrir la voie à une augmentation des subventions à l’industrie de l’UE et à des restrictions sur les importations extra-européennes. Le texte de la déclaration d’Anvers est clair : face à « une économie américaine qui bénéficie du soutien financier de l’Inflation Reduction Act (IRA) et de sa facilité d’accès, une surcapacité chinoise (…) l’Europe a besoin d’un business case, de toute urgence« .

Il est également possible que les règles de vote de l’UE soient modifiées, de sorte que l’unanimité ne soit requise que pour le nombre limité de questions qui interfèrent avec les constitutions nationales. Cette mesure découle de la reconnaissance du fait que la nécessité de prendre des décisions à l’unanimité a jusqu’à présent surtout constitué un obstacle à une prise de décision efficace au sein de l’UE.

En ce qui concerne les marchés financiers, le découplage actions/obligations qui s’est produit depuis la mi-janvier est certainement frappant. Il résulte soit de perceptions différentes sur chaque marché quant au moment – et à l’ampleur – de la réduction des taux d’intérêt par les banques centrales, soit, plus probablement, de l’espoir des investisseurs en actions que l’amélioration des bénéfices des entreprises fera plus que compenser l’impact des taux « plus élevés pendant plus longtemps ». En fait, le rallye des actions s’est encore rétréci en 2024, le nombre de « magnifiques » actions liées à l’IA passant de sept à quatre. Plus que l’appétit pour le risque, c’est le « momentum » qui semble régir les marchés financiers ces jours-ci. En d’autres termes, les investisseurs ne veulent acheter que ce qui a déjà progressé. La tendance actuelle à investir par le biais d’ETF indiciels ne fait que renforcer ce phénomène.

La récente décision de la Securities and Exchanges Commission (SEC) américaine d’autoriser le lancement d’ETF bitcoin, alors même que les banques centrales mettent en garde les investisseurs contre leur valeur fictive, nous laisse encore plus perplexes. « Encourager » l’argent à affluer vers un actif dont l’offre est, par définition, limitée, voire finie, ne peut que déboucher sur une forme de « prophétie autoréalisatrice ». Ou, plus cyniquement, une répétition de la tulipomanie hollandaise du XVIIe siècle. Nous sommes heureux de réitérer notre position : le bitcoin n’a pas de valeur intrinsèque tant qu’il n’a pas cours légal. C’est-à-dire tant qu’il ne peut pas être utilisé pour payer des impôts, entre autres. Investir dans le bitcoin revient donc à jouer le jeu du « plus grand imbécile », en comptant sur le fait que quelqu’un se présentera plus tard et sera prêt à payer plus cher pour quelque chose qui ne vaut en réalité rien intrinsèquement. Une fois de plus, si besoin est, nos lecteurs sont prévenus.

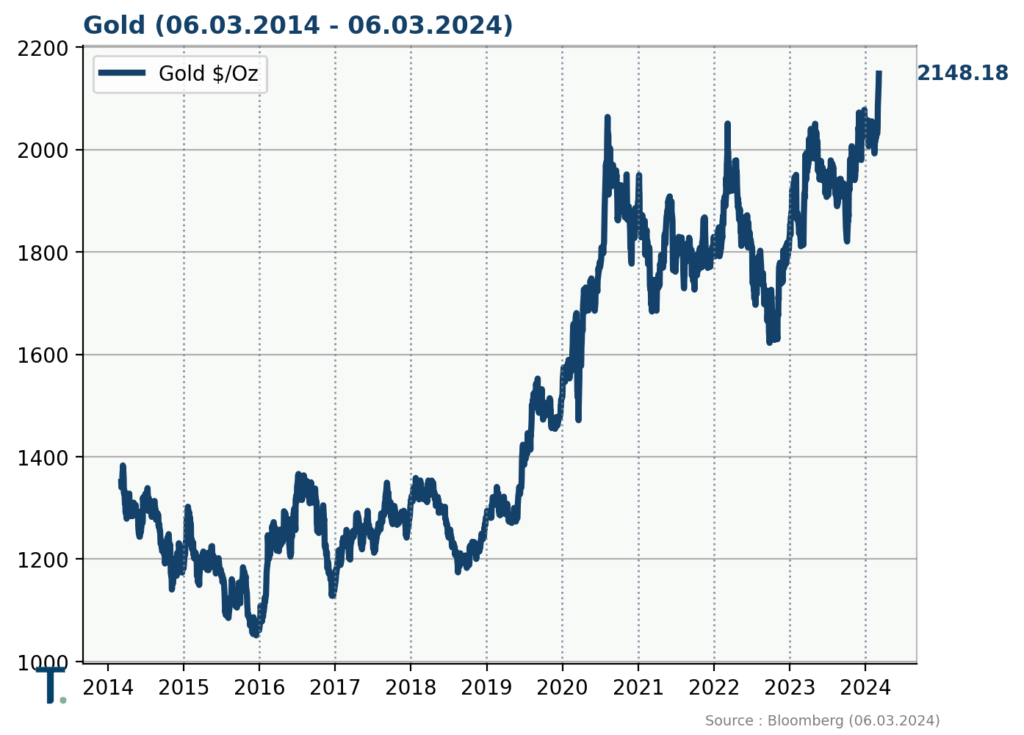

L’or, qui brille habituellement dans les périodes où les investisseurs sont inquiets et cherchent à se cacher, vient également d’atteindre des sommets historiques. Sa hausse est alimentée par les achats de certaines banques centrales qui augmentent systématiquement leurs réserves d’or, au détriment notamment des avoirs en dollars. La hausse du prix de l’or est donc d’une nature différente de celle du bitcoin. Elle n’est pas le fait des spéculateurs, donc plus ferme. Les investisseurs, quant à eux, ne sont pas encore montés dans le train, si l’on en juge par les flux sortants que connaissent actuellement les ETF sur l’or. Cette situation pourrait toutefois s’inverser si les investisseurs entraient soudainement sur ce marché et redirigeaient l’argent vers les trackers sur l’or.