Contrairement à l’opinion générale, nous ne considérons pas que la situation sur le front de l’énergie soit si rose. Le pétrole se négocie à nouveau autour de $90 le baril, ce qui signifie que l’effet modérateur qu’il a exercé ces derniers mois sur les indices d’inflation globale a disparu et menace même de s’inverser à l’horizon 2024. Les coûts du gaz européen, quant à eux, semblent avoir atteint leur niveau le plus bas, soit au moins le double de ce qu’ils étaient avant la pandémie, avec des risques à la hausse si les problèmes d’approvisionnement ne sont pas résolus.

L’inflation persistante et le ralentissement du moteur (allemand) ont effectivement placé l’Europe dans une situation de stagflation, certains pays ouvrant totalement le robinet des subventions publiques, tandis que d’autres sont incapables de le faire en raison de contraintes budgétaires. Cette situation ravive des tensions inquiétantes au sein de l’UE, mais représente une source potentielle de revenus au cours des prochaines années pour un certain nombre d’entreprises.

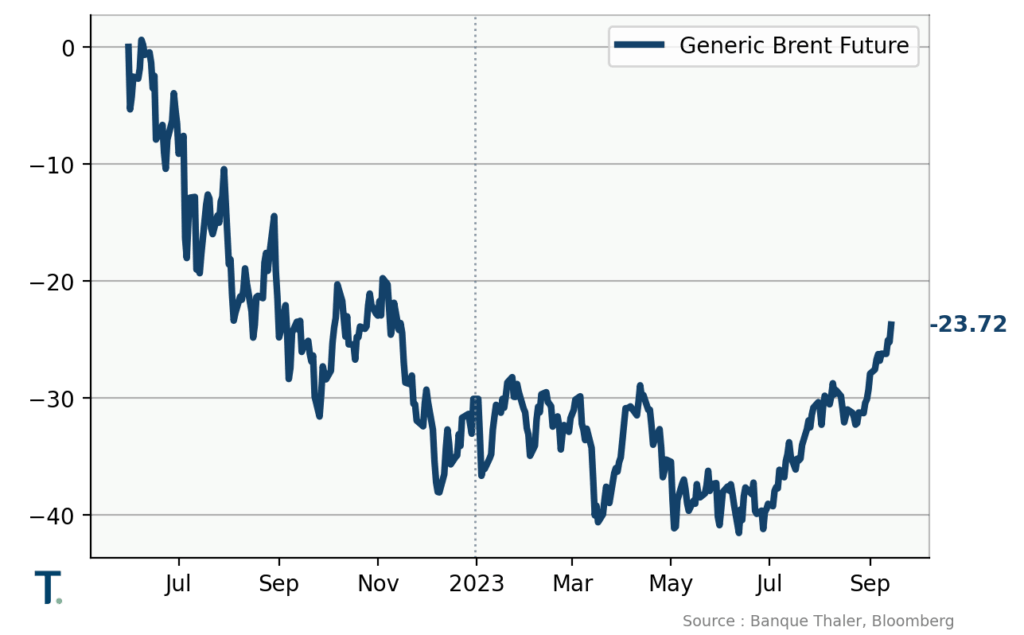

Depuis le début de l’année, le pétrole a été un facteur favorable à l’inflation, la baisse des prix d’une année sur l’autre ayant freiné les chiffres de l’IPC (indice des prix à la consommation). Le Brent étant remonté à $90, niveau auquel il s’échangeait dans les derniers mois de 2022, ces effets de base bienvenus sont sur le point de disparaître. En l’absence de baisse de son prix, le pétrole aura un impact neutre sur la jauge de l’inflation au cours des trois prochains mois et contribuera même à la pousser à la hausse à l’horizon 2024.

En ce qui concerne les prix du gaz, il est vrai qu’ils ont été divisés par 10 depuis le pic (éphémère) de juillet-août 2022. Mais ils sont encore deux fois plus élevés qu’avant la pandémie, ce que nous considérons comme normal compte tenu de l’évolution des sources d’approvisionnement en Europe. Le gaz russe ne circulant quasiment plus dans les gazoducs, la région dépend essentiellement des livraisons de GNL en provenance des États-Unis, du Moyen-Orient et de l’Afrique du Nord, ce qui est beaucoup plus coûteux. En fait, nous craignons des risques de hausse des prix du gaz à l’avenir, à la fois à court terme – si l’hiver à venir ne s’avère pas aussi doux que le précédent – et à moyen terme en raison de la croissance rapide de la demande d’électricité.

En effet, la volonté constante d’électrification plus poussée et plus rapide (des transports et du chauffage, entre autres) soulève la question de savoir comment toute l’énergie nécessaire sera produite. Il n’est tout simplement pas réaliste de compter uniquement sur l’augmentation du nombre de centrales solaires et d’éoliennes, comme le montre clairement l’exemple de la Chine. Avec l’essor des ventes de voitures électriques en Chine, les autorités ont investi massivement dans la production d’énergie verte, sans pour autant parvenir à répondre à la demande supplémentaire d’électricité. Les centrales au charbon doivent combler le vide, tout comme les projets nucléaires à grande échelle.

En Allemagne, avec la sortie du nucléaire, l’avenir s’annonce encore plus complexe. Quel paradoxe que le géant allemand de l’énergie RWE ait dû récemment se résoudre à démanteler un parc éolien pour agrandir une mine de charbon ?

À l’avenir, nous pensons que les différents gouvernements vont (devoir) se concentrer davantage sur les centrales au gaz (plutôt qu’au charbon), ce qui entraînera une augmentation de la demande mondiale de gaz et donc, comme nous l’avons déjà mentionné, une pression à la hausse sur les prix.

Ainsi, bien que les indices de l’IPC semblent actuellement se stabiliser dans une fourchette de 4 à 5 %, le problème de l’inflation ne peut, à notre avis, être considéré comme résolu. Et ce, avant même de mentionner les pressions salariales persistantes, dues à des marchés du travail toujours tendus de chaque côté de l’Atlantique.

Pourtant, les marchés obligataires ne semblent pas en tenir suffisamment compte, la courbe des rendements restant inversée sur une grande partie des échéances. En d’autres termes, les investisseurs n’obtiennent toujours pas de prime pour les échéances plus longues. Ainsi, tout en augmentant progressivement l’échéance moyenne de notre portefeuille obligataire (entre 2 et 5 ans), nous évitons pour l’instant le segment des 6 à 10 ans (la partie la plus défavorable de la courbe selon nous) et nous nous en tenons aux émetteurs de qualité.

Pour les marchés d’actions, une nouvelle hausse des taux d’intérêt à long terme signifie une pression à la baisse sur les valorisations. Les entreprises dont les revenus et les bénéfices sont susceptibles d’augmenter devraient donc être au centre des préoccupations des investisseurs – et la sélectivité, primordiale.

Ce qui nous amène à parler des subventions gouvernementales, un sujet qui a fait l’objet de nombreux débats ces derniers temps et qui risque d’avoir un impact important sur les bénéfices futurs de certaines industries et entreprises. Les pays européens subissent la pression de la loi américaine sur la réduction de l’inflation – Inflation Reduction Act -, promulguée par le président Biden il y a un peu plus d’un an, qui prévoit près de 800 milliards d’USD de subventions (dans le domaine de l’énergie et du changement climatique) pour les entreprises basées aux États-Unis. Si l’UE ne trouve pas rapidement une réponse appropriée, les entreprises européennes risquent de réorienter leurs projets d’investissement vers les États-Unis. Le producteur suisse de panneaux solaires Meyer Burger en est un exemple : il a récemment décidé d’ouvrir une usine de cellules solaires aux États-Unis, au détriment des plans d’expansion de son usine de Thalheim en Allemagne, attiré par des crédits d’impôt pouvant atteindre 1,4 milliard d’USD, un prêt de 300 millions d’USD du ministère américain de l’énergie et une enveloppe de 90 millions d’USD de la part de la ville de Colorado Springs et de l’État du Colorado.

Les autorités de l’UE, en réaction à la « pression » américaine, autorisent désormais les États membres à soutenir des projets environnementaux et de semi-conducteurs sur leur territoire. Le problème, cependant, est que tous les pays européens ne sont pas égaux dans leur capacité à accorder de telles subventions. L’Allemagne, de toute évidence, peut se le permettre. La France lui emboîte le pas, en dépit de ses finances publiques plutôt chancelantes – tout en s’efforçant de faire prolonger jusqu’à la fin 2024 l’exception temporaire (liée au Covid) accordée en ce qui concerne le ratio maximal de déficit public de 3 % (la « norme de Maastricht »). Mais la situation budgétaire d’autres membres de l’UE, comme l’Italie ou la Belgique, ne leur permet tout simplement pas d’être compétitifs pour attirer de nouveaux projets industriels. Ils préféreraient, et c’est compréhensible, que les subventions industrielles européennes soient financées et gérées de manière centralisée. De même, ils souhaitent que les fonds mis de côté par l’UE pour la transition énergétique commencent à circuler au niveau national, plutôt que d’être bloqués par toutes sortes de contraintes administratives ou réglementaires.

Le risque existe que l’Europe soit devancée par les Etats-Unis dans les domaines de la transition énergétique et du « reshoring » de certaines industries stratégiques. Cela ne veut pas dire que les entreprises européennes n’offrent pas d’opportunités d’investissement intéressantes. En effet, du point de vue de la valorisation boursière, ce sont les perspectives de bénéfices qui importent, et non le lieu d’implantation des usines. Les entreprises industrielles actives dans des secteurs prometteurs tels que le recyclage, l’isolation, le verre, la conception et la production de puces, la construction automobile, etc. et qui sont capables de jouer des coudes pour obtenir des subventions publiques ne devraient pas être absentes des portefeuilles. Elles seront les gagnantes de cette décennie et, chose étrange mais vraie, elles se négocient à des multiples d’évaluation relativement bon marché…