Les marchés financiers ont encore été fortement agités en juin, les investisseurs n’ayant (presque) nulle part où se cacher et sur le marché obligataire, il s’agit du pire premier semestre depuis plus de 20 ans. Les inquiétudes sont certes nombreuses : pressions inflationnistes persistantes qui commencent à se répercuter sur les salaires, ralentissement économique proche de la récession, hausse des taux promettant d’augmenter le coût de la dette, troubles géopolitiques, … Pourtant, ce retour à un environnement économique plus « normal » de type « croissance-décroissance » a un bon côté pour les investisseurs : l’opportunité d’acquérir des entreprises « normales » à des prix plus « normaux ».

À l’heure où nous écrivons, la saison estivale est lancée et les consommateurs dépensent sans compter. Les infrastructures de voyage, dont l’offre est limitée, sont prises d’assaut, notamment les compagnies aériennes et les aéroports. L’affluence dans les restaurants est telle que de sérieuses hausses de prix sont appliquées – il est vrai aussi que ces hausses couvrent l’inflation alimentaire due à la situation en Ukraine. La demande refoulée de ces deux dernières années, marquées par les restrictions liées au Covid-19, se libère rapidement, les dépenses étant également passées du monde en ligne aux magasins ayant pignon sur rue.

À un moment donné, cependant, cette demande prendra fin – et de manière probablement abrupte. Le risque est alors que les récents investissements réalisés dans des capacités de production supplémentaires s’avèrent inutiles. Les prises de commandes diminuent sensiblement, les usines nouvellement construites restent vides et les finances de l’entreprise sont doublement touchées. En effet, non seulement le coût des investissements doit être amorti dans les comptes, mais les prêts contractés pour les financer doivent être remboursés. Il s’agit d’un phénomène typique de fin de cycle, bien décrit dans les manuels d’économie mais que les jeunes entrepreneurs n’ont encore jamais vécu. Au-delà des mesures sévères de réduction des coûts qui devront être prises, l’accès au capital va devenir beaucoup plus difficile – un changement radical de contexte pour les entrepreneurs qui se sont habitués à un accès facile et illimité aux capitaux, indépendamment de leurs résultats commerciaux.

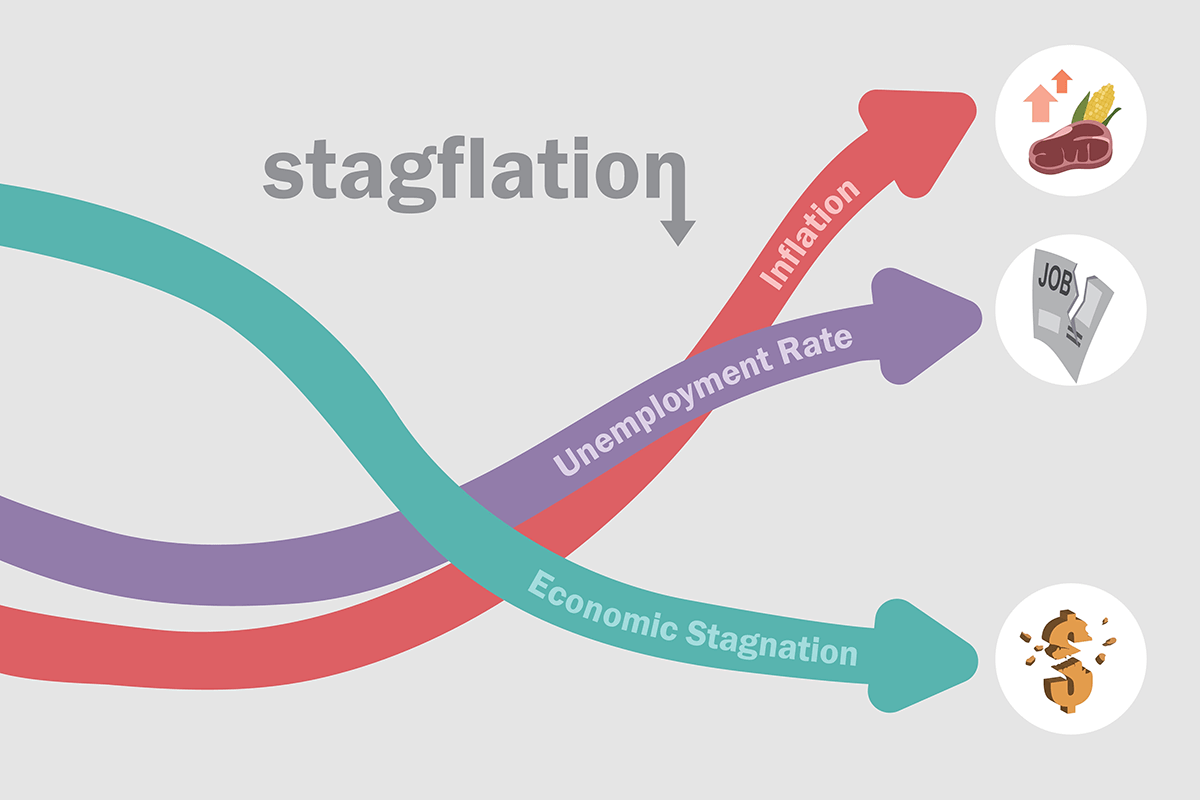

De même, vivre avec une inflation persistante est une expérience nouvelle pour de nombreuses personnes. Et voir les responsables de la politique monétaire réagir à cette inflation de manière « normale », en relevant les taux – en particulier (et à juste titre) aux États-Unis où il y a actuellement deux postes vacants par chômeur – et en mettant un terme aux programmes d’achat d’obligations est également nouveau. En fait, nous passons d’un monde où les marchés financiers étaient inondés d’argent créé par les banques centrales et où les cycles économiques avaient pratiquement disparu, à un monde où les marchés et l’économie évoluent plus librement – avec des phases d’expansion et des phases de contraction. Il reste à voir où s’arrêtera le pendule, mais tous les acteurs économiques doivent s’adapter à cet environnement plus normal.

En tant qu’investisseurs, la question clé est de savoir dans quelle mesure les marchés ont déjà intégré cela dans les cours. Si l’on considère les bénéfices des entreprises européennes pour l’ensemble de l’année, le marché boursier semble prévoir une baisse de +/- 15%, alors que les estimations des analystes sont à l’opposé, prévoyant toujours une croissance de 13%. Cet écart s’explique probablement par le fait que la plupart des entreprises se portent bien pour le moment, grâce à la forte demande des consommateurs mentionnée en amont. Mais les carnets de commandes ne sont pas très bien garnis, ce qui signifie que le second semestre pourrait être beaucoup plus faible. La prochaine saison de publication des résultats devrait donc voir de nombreuses directions revoir leurs prévisions à la baisse et les analystes réduire leurs estimations. D’un point de vue historique, la baisse de 15% des bénéfices anticipée par le marché laisse déjà présager une légère récession.

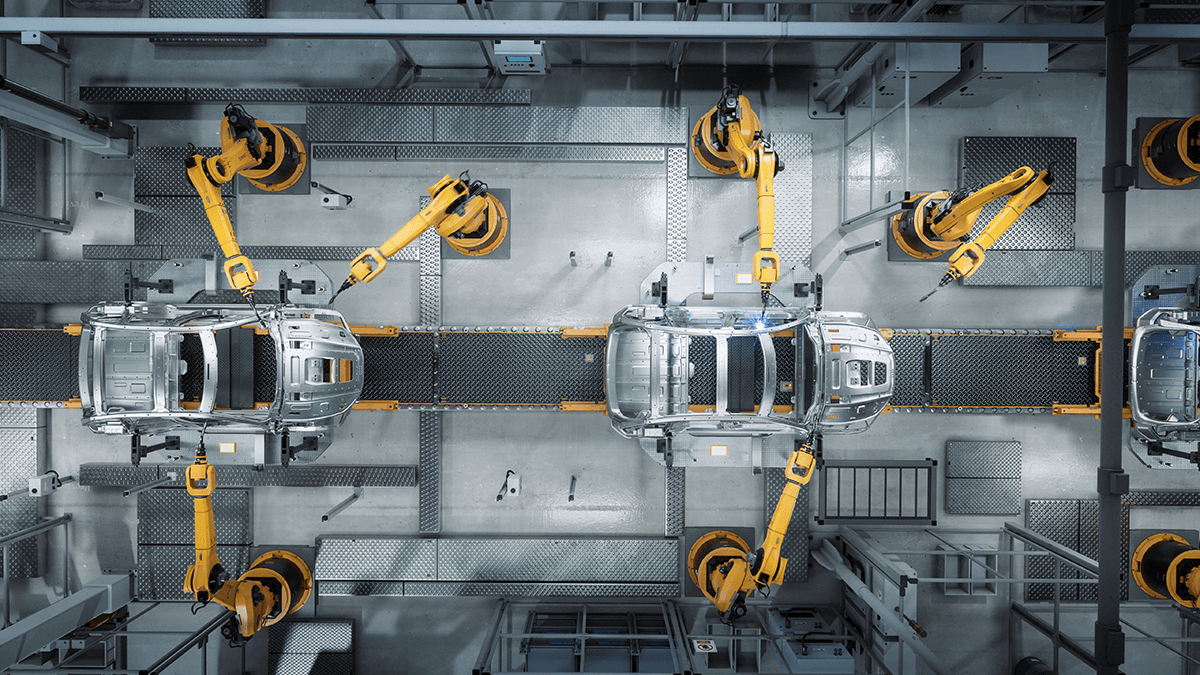

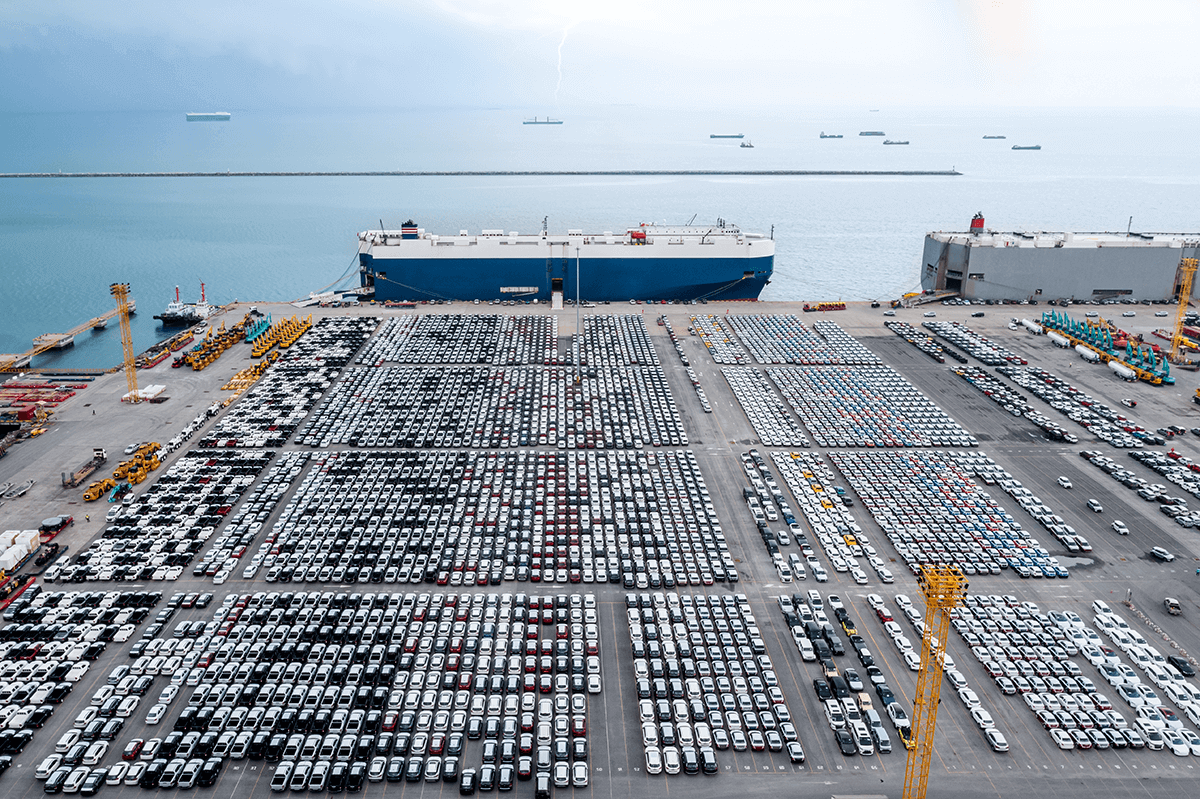

Ce qui, ajouté au fait que les ventes (largement alimentées par les ETF) ont été indiscriminées, signifie que des points d’entrée intéressants sont atteints sur certaines actions. Nous citerons en particulier le secteur automobile, où certains constructeurs « traditionnels » se négocient désormais à seulement 5 fois les bénéfices nets (voire moins), bien que ces derniers soient limités par un manque de composants semi-conducteurs. Étant donné la transition en cours vers les véhicules électriques, ce qui signifie une demande assurée pour la prochaine décennie, le savoir-faire en matière d’ingénierie dont ces entreprises peuvent se targuer et la réduction massive des coûts mise en œuvre depuis le scandale du « Dieselgate », nous pensons qu’investir dans de tels noms est une « évidence ». Ce ne sont pas seulement les constructeurs automobiles traditionnels qui semblent intéressants aux niveaux de prix actuels, la thèse d’investissement s’étend au secteur plus largement, notamment aux fabricants de pneus et aux spécialistes des batteries.

Le secteur de l’énergie semble également particulièrement attrayant. Les dernières données montrent que la production de pétrole de schiste a retrouvé son niveau de 2019 (mais que la production totale des États-Unis reste en baisse en raison du déclin des champs pétrolifères conventionnels) et que celle de l’OPEP+ est inférieure de quelque 2,8 millions de barils par jour à ses quotas, dont environ 1,5 million de barils sont imputables à la Russie. Il convient de noter que le déficit russe n’est pas tant dû aux sanctions (son pétrole est expédié ailleurs) qu’au manque de technologie et d’opérateurs. La grande inconnue du côté de l’offre est l’Arabie saoudite. Le pays affirme qu’il peut produire 12 millions de barils par jour, mais il ne l’a jamais fait de manière durable et ses investissements dans les champs pétroliers ont été limités ces dernières années. Si l’offre ne peut être nettement accrue, ce qui est notre scénario, alors une forte baisse du prix du pétrole est peu probable – même dans un scénario de récession. Ceci, ajoutons-le, est probablement une bonne nouvelle pour la transition énergétique. La persistance de prix élevés du pétrole va non seulement obliger les consommateurs à changer leurs habitudes, mais aussi donner aux majors pétrolières les moyens financiers de réaliser les investissements nécessaires dans les sources d’énergie alternatives. La chute des valeurs énergétiques, en ligne avec la correction générale du marché, n’est donc pas justifiée selon nous et crée des opportunités d’investissement.

En ce qui concerne le segment obligataire, la volatilité étant actuellement extrême (au cours du deuxième trimestre, les taux américains ont connu une hausse de 120 pb, suivie d’un repli de 50 pb) et les spreads de crédit ayant tendance à augmenter, nous réitérons notre positionnement prudent. Compte tenu du niveau élevé de l’inflation, les rendements réels restent en territoire très négatif pour les obligations d’État, de même que pour le crédit « investment grade ». Et l’achat de titres à haut rendement dans la perspective d’une éventuelle récession n’est pas la proposition la plus intéressante à nos yeux. Les investisseurs peuvent trouver de la valeur dans la dette émergente, l’écart de rendement moyen par rapport aux marchés développés n’ayant jamais été aussi élevé. Les baisses de cours ayant touché aussi bien les exportateurs que les importateurs de matières premières, et l’envolée des prix des matières premières étant toujours d’actualité, nous nous concentrons clairement sur les pays producteurs.